Junto al análisis del Fondo de Maniobra, conocer y dominar la gestión de cash flow para no financieros es una información clave para cualquier founder o CEO de una empresa. Esto es porque es clave saber cómo se generan los recursos y cómo se autofinancia su empresa. En otras palabras: te indica la salud de tu empresa.

Al contrario de lo que se pueda creer, puede ser bastante simple calcular el cash flow para no financieros:

Cash Flow = Beneficio Neto + Amortizaciones y Provisiones

Hay que considerar los beneficios netos una vez se hayan restado las entradas y salidas de efectivo. Posteriormente, para saber cuál es la cantidad final de que se dispone, habrá que restar a la anterior las provisiones y amortizaciones.

Esta forma de calcular el cash flow expresa la capacidad de la compañía de generar fondos mediante sus operaciones. Se identifica con los recursos generados por la empresa durante un periodo determinado, ya que es el diferencial entre los ingresos y los gastos desembolsables.

Es importante tener en cuenta que las amortizaciones y provisiones, son un gasto del ejercicio, pero no suponen un desembolso de caja:

Cash flow = Ingresos – Gastos Desembolsables

LIMITACIONES

Si bien el Cash Flow es un cálculo esencial para saber si una empresa va por el buen camino, la fórmula del cálculo anterior (la suma del beneficio neto, las amortizaciones y las provisiones) tiene una limitación: la regla del devengo.

¿Qué sucede? Esta regla hace referencia a que los beneficios contables son considerados tesorería, y eso no es del todo cierto. Es decir, cuando se envía la factura de una venta se cuenta como beneficio como parte del activo de la empresa, pero eso no significa que la empresa tenga ese dinero en la caja.

Al ser un concepto inmaterial que se basa en transacciones de la empresa también inmateriales, existe la posibilidad de que esto provoque un efecto dominó: que si hay un pago que la empresa no recibe, puede que esta no pueda pagar a sus proveedores.

GESTIÓN DE CASH FLOW PARA NO FINANCIEROS: CÓMO HACERLO PASO A PASO

Sabemos que el Cash Flow tiene sus limitaciones, pero su cálculo puede beneficiar mucho a la empresa (y al CEO de esta).

En primer lugar, el Cash Flow te ayuda a analizar la situación financiera de la empresa. En otras palabras, nos permite saber si la empresa tiene o no problemas de liquidez. Antes de que una empresa se dé cuenta que ya no es rentable, el Cash Flow nos permite detectar el problema de manera anticipada y resolverlo a tiempo.

Además, también te permite analizar la viabilidad de inversores dentro de la empresa, así como entender de qué manera está creciendo el negocio.

CÓMO MEJORAR EL CASH FLOW

Algunas veces nos podemos encontrar con la situación de que la empresa tenga tensión en caja y necesite liquidez. Por ende, para conseguir mejorar la liquidez de la empresa y su Cash Flow asociado, necesitaremos conseguir que entre más dinero del que sale.

Para hacerlo, recomendamos limitar los gastos y aprovechar algunos descuentos por pronto pago de los proveedores. Además, puedes renegociar los pagos con estos, pero es importante que los tengas en cuenta en el siguiente cálculo.

En resumidas cuentas, el Cash Flow es un indicador clave para la salud de la empresa, más allá de los resultados y beneficios aparentes. Además, es importante tenerlo en tiempo real para conocer el estado real de un negocio y anticiparse a posibles problemas de liquidez.

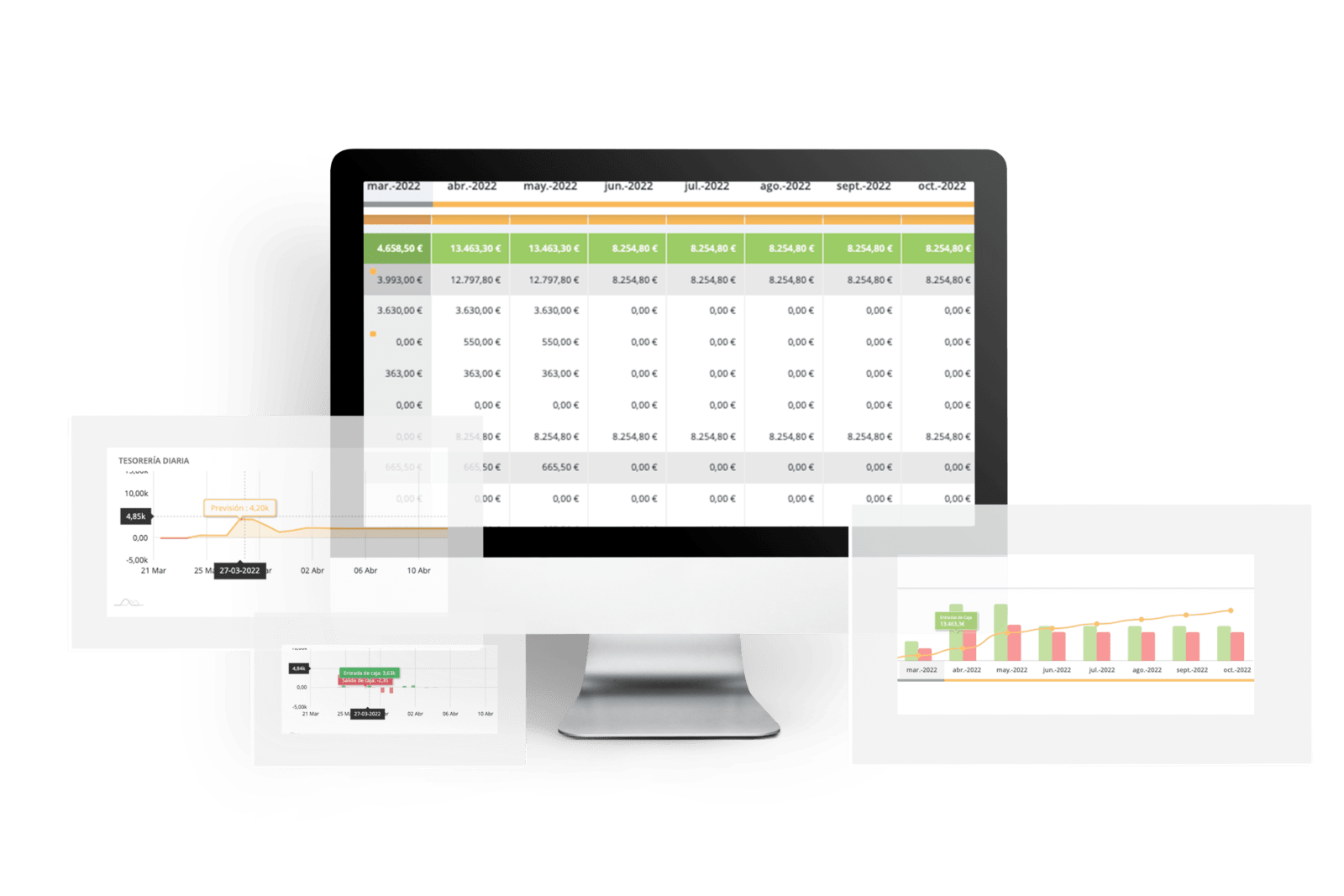

Orama es una herramienta para controlar el pasado y futuro de tu negocio de forma sencilla y bien organizada, incluso si no eres un gurú de las finanzas. Reserva tu demo y uno de nuestros asesores te enseñará el potencial de Orama aplicado a tu negocio.

Comments are closed.